インフラ案件のリターンがIRR(内部収益率)で計られる理由

インフラ事業のリターンはインフラファンド関連の資料を見ても、外国政府が行うインフラプロジェクトの競争入札用資料を見ても、IRR(内部収益率)で記載されています。

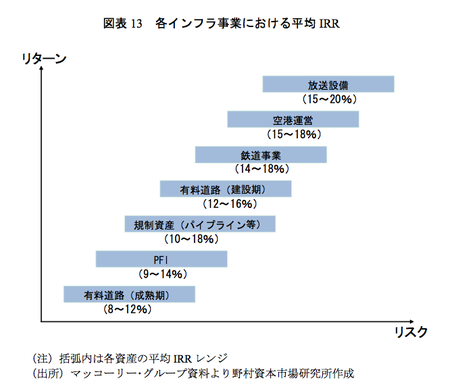

株式やその他の投資対象に慣れ親しんだ者からすれば、なぜ、「年率X%」という書き方をしないのか、非常に不思議です。以下はインフラ事業をアセットクラスとして説明する資料ではおなじみの図ですが、やはりIRRでリスクとリターンを説明しています。

出典:「アセットクラスとして拡大するインフラストラクチャーへの投資」 野村資本市場研究所「資本市場クォータリー」2006夏号所収

最近その謎がようやく解けました。

インフラ事業のリターンを吟味する人たちは、レンダー(貸し手)の視点で対象を見ているのです。

どういうことか簡単に説明します。インフラ事業はいずれも数百億〜数千億円という大きな資金を必要とするため、1つの企業が自己資金で実施することはなく、必ず、7〜9割の資金をプロジェクトファイナンスでまかないます。すなわち、エクイティ(株式)1〜3割、デット(負債)7〜9割で事業が動きます。通常の新規事業と比較するとデットの割合がかなり大きいのが特徴です。

プロジェクトファイナンスは膨大な金額の融資を10〜20年かけて返済してもらうわけですが、貸すためには、それだけ長期の返済能力があることが大前提です。いわゆるバンカブル(貸出可能)な案件であるかどうか、そこを見るために、プロジェクト(当該インフラ事業)がキャッシュフローを生む力を見ます。

一般的な新規事業では、キャッシュフロー(厳密に言えばフリーキャッシュフロー)は、事業の出資者たちが「自由にできる」お金としてあるもので、配当に回してもいいし、拡大のために投資をしてもいいし、内部留保に回してもいいというお金です。

しかし、プロジェクトファイナンスで融資を受けた案件では、まず最優先でレンダーへの返済分が取り除かれます(当たり前と言えば当たり前ですが)。続いて、メザニンと呼ばれる中間的なレンダー(返済順位が劣後するレンダー)から借りている場合には、その返済分が取り除かれます。その後で残ったお金が出資者の取り分となります。すなわち、事業主体の投資収益です。

こうしてみると、インフラ事業は通常一般の新規事業とは異なり、レンダーの存在感が非常に大きな事業だと言うことができるでしょう。

従って、個別の案件のリターンの大小を見るための指標も、レンダーの視点で設定されることになります。

すなわち、「負債を返した後でどれだけキャッシュが残っている案件か?」という指標で見るのです。レンダーから見れば、負債を返した後でほとんどお金の余裕がない案件であれば、事業継続性に疑問符が付くので、敬遠せざるを得ないということになります。また、負債を返した後でもキャッシュが潤沢に残る案件なら、安心して貸せるということになります。

IRRは、教科書的に言えば、プロジェクトの純現在価値がゼロになる割引率です。かみ砕いて言えば、そのプロジェクトが損にならないぎりぎりの金利設定(上限)を見る指標です。

レンダーから見れば、IRRが高い案件は、それだけ高い金利を取れる案件ということになります。あるいは、自分たちがしっかりと金利を取った後でも多くのキャッシュが残るよい案件です。

逆にIRRが低い案件は、金利を満足に取れない可能性があり、上述のように事業継続性にも疑問符が付きます。

プロジェクトファイナンスで貸す側は、そのような視点でインフラ案件を見ているわけです。

総事業費の7〜9割をまかなうこうしたレンダーの見方がインフラ事業一般のリターンを計る共通の見方になり、最終的に、エクイティで投資するファンドの人も、事業を競争入札にかける政府の人も、等しくIRRを指標として使うという図式に落ち着きます。

これが理解できて実にすっきりしました。

------------

[お知らせ]

先日お知らせしたインドネシア・インフラ案件視察の募集がコラボレート研究所さんでも始まりました。最大手製造業さんから参加申込が入っています。