ChatGPT超速学習革命:Credit Suisse破綻で紙くずになったAT1債を勉強した事例

追記:

以下のやり方は、ITの専門的な分野に関して、全く知識ゼロの状態から始めて、ある程度の専門家レベルの展望が利く知識を習得する際にも使えます。物流系のERPとか、製造業のデジタルツインなどなどです。

ChatGPTのすごさは色々な語られ方をしていて、それぞれ、本当だし、意味があると思います。

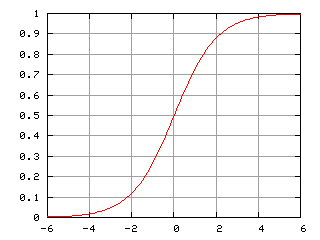

海外市場や海外企業の調査を日常的に行っている者として、特に着目しているのは、ChatGPTが、その人の学習曲線を極めて短時間のうちにプラトー(高原状態)まで持っていくという、いわば、「超速学習革命」としか言えない効用です。

これはChatGPTが無数の文献をすでに学習していて、自分の代わりに学習した格好になっているので起こる現象だと考えています。

学習曲線で見ると、最初のだらだら上昇するフェーズはそれなりのゆっくり感なのですが、急激に立ち上がるフェーズがChatGPT利用により1時間程度で済み、ある程度の専門家レベルの展望が得られる知識・知見が自分にある状態になります。

具体的に、私が調べた事例で見てみます。

○

海外リサーチ系のTwitterアカウントを1つ持っていて、普段は半導体、ChatGPTを中心に見ています。Credit Suisseがやばいとなった段階3月20日の時点で、債券の世界では大御所のMohamed El-Erianが発言しているツイートが流れてきました。

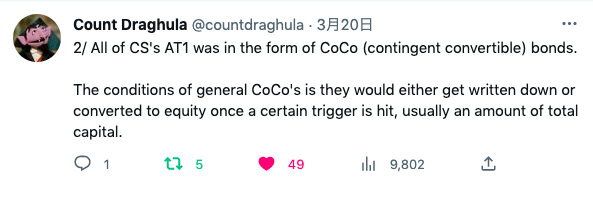

この関連で少し辿っていくと、Count Draghula @countdraghula という人が、債券市場にはやたらと詳しそうであるということがわかり、彼が"AT1"というキーワードと"CoCo bonds"(Contingent Covertible bonds)というキーワードを使っていました。

この時点で私はAT1を何も知らず、CoCo bondsが何なのかも全くわかっていませんでした。学習曲線の始まりの状況です。

○

ここでBingに登場してもらいます。Microsoft Bingの背後ではChat GPT4が動いています。

ChatGPTと比較してBingは、出典のURLが表示されるので、常にリンクを辿って、Bingが言っていることが正しいか、またリンクを辿って深掘りすることができます。(ChatGPTにはChatGPTの優れた所があり、それについては日を改めて述べます)

専門的な調査でBingやChatGPTを使う際には、英語で聞くのが鉄則です。(Bingの場合、日本人だと英語で聞いても日本語で答えるので、最初に、Write in Englishと言ってから聞くといいです)

日本語で聞くと日本語資料から答えを出してくる傾向があります。金融にしろITにしろ、業務系の専門情報は英語の文献が圧倒的多数です。これをフルに利用するには英語で聞くしかないです。英語で質問文を作るのはちょっとしんどい、また、英語で出てきた答えを読み解くのはちょっとしんどいという人は、DeepLの優れた翻訳機能を併用すると良いでしょう。

プロンプトエンジニアリングのテクニックとして様々なものが発見され、共有されていますが、その原理は、元々はるかに頭が良いChatGPT/Bingさんの優れた頭脳の力を引き出すために、こちらが下手に出て、頭の良い大学教授に初歩から教えてもらうように、根掘り葉掘り、基本的な質問から始めて、どんどん深い質問に入っていく、それに尽きます。

最初は、AT1 bondとは何か?CoCo bondとは何か?そうした基本的な質問をして行きます。

An AT1 bond is a type of debt issued by a bank that can be converted into equity if its capital levels fall below requirements. They are a creation of post-financial crisis reforms and help a bank to meet capital requirements. They are also known as contingent convertible bonds or CoCos. They are unsecured bonds with no maturity date.

DeepLの翻訳

AT1債は、銀行が発行する債券の一種で、資本水準が要件を下回った場合に株式に転換することができる。金融危機後の改革で生まれたもので、銀行が自己資本規制を満たすのに役立つ。偶発的転換社債(CoCos)とも呼ばれる。無担保で満期がない債券である。

ここで、Bingだけで終わらせずに、Googleさんにも"What is AT1 bond?"と聞いてみます。比較検討して深く理解するためです。現在の回答はCredit Suisseの歴史的な事例を反映させて、以下のようになっています。

AT1 bonds were created after the 2008 financial crisis when the banking industry became more regulated. They are a type of hybrid debt issued by banks. AT1 bonds can offer high returns. Watch to learn more about how the AT1 bonds were related to the Credit Suisse crisis.

DeepL翻訳

AT1債は、2008年の金融危機以降、銀行業界の規制が強化された際に誕生しました。銀行が発行するハイブリッド債の一種です。AT1債は高いリターンを提供することができます。AT1債がクレディ・スイスの危機とどのように関連していたのか、詳細をご覧ください。

Google Searchでは自然文検索がかなり便利なので、英語で、シンプルな疑問文を作成して聞いてみると、ドンピシャの答えが出てきます。Google SearchももうNLP(自然言語処理)を組み入れています。(日本語だとイマイチな結果)

なお、私がこれを調べていた3月20日時点では、UBSがスイス政府の仲介でCredit Suisseを救済するということが発表されたばかりで、Credit SuisseのAT1 bondが紙くずになることは決まっていません。

BingやGoogle Searchの回答では、イマイチ、AT1 bondの何が良くて、誰にメリットがあって、何が良くないのか?がわかりません。金融系商品には必ず、得をする人が得をする特殊な仕組みがあって、そのリスクが隠蔽される傾向があります。

そこで、シンプルな質問で、

"What is the benefit of AT1 bond for the issuer? What is the risk of AT1 bond for the investor?(AT1債は発行者にとってどんなメリットがあるのか?投資家にとってはどんなリスクがあるのか?)と聞いてみます。すると、Bingから以下の答えが返ってきます。

One of the benefits of AT1 bond for the issuer is that it can help to improve the bank's capital ratio and leverage ratio, which are important measures of its financial strength and stability. Another benefit is that it can lower the long-term capital costs by reducing the extension risk for investors, who will demand lower coupons if they expect the bond to be called at the first opportunity.

One of the risks of AT1 bond for the investor is that it can be converted into equity or written down to zero if the bank's capital ratio falls below a certain level or if the regulator decides to intervene. This means that the investor can lose their principal and interest payments in a stress scenario. Another risk is that the bond may not be called at the first call date, which means that the investor will have to hold the bond until maturity or sell it at a lower price.

DeepL翻訳

発行体にとってのAT1債のメリットの一つは、銀行の財務の健全性や安定性を示す重要な指標である自己資本比率やレバレッジ比率の向上に貢献できることです。また、投資家にとっては、債券が最初の機会にコールされると予想される場合、より低いクーポンを要求することになるため、延長リスクを軽減することにより、長期的な資本コストを低減することができるというメリットもある。

投資家にとってのAT1債のリスクの一つは、銀行の自己資本比率が一定水準を下回ったり、規制当局が介入を決定したりした場合に、株式に転換されたり、ゼロにされたりする可能性があることである。つまり、投資家はストレスシナリオにおいて、元本と利息の支払いを失う可能性があるのです。もう一つのリスクは、債券が最初のコール期日でコールされない可能性があることで、投資家は債券を満期まで保有するか、より低い価格で売却しなければならなくなります。

なるほど、AT1債は発行する銀行にとって、自己資本比率を向上させ、長期的な資本コストを低減させるメリットがある訳か。また、投資家にとってのリスクは、AT1債が株式に転換されたり(←望まない結果)「ゼロにされたりするリスク」がある訳かと、理解が進みます。いよいよ学習曲線が立ち上がってきました。

Credit SuisseのAT1債が紙くずになってしまったということが、その数日後に起こりました。

ちなみに私は株式のイロハはわかりますが、債券については全く素人です。

Count Draghula @countdraghula 氏のキーワード"AT1"、"CoCo bonds"を目にしてからここまで来るのに20分程度。

○

産業調査屋としては、これだけでは満足しません。もっと構造のような所を知りたい。

ひょっとすると欧州の金融業界において、リーマンショックのようなことが起こりかねないかも?という局面でしたから、リスクにさらされているAT1債が欧州全体でどのぐらいあるのかBingに聞いてみました。

How much is total face value of Additional Tier 1 bond in EU banks?

欧州の銀行界でAT1債の発行残高はどのぐらいあるのか?

According to one source, the total amount of AT1 instruments issued by EU institutions as of December 2020 was €170 billion. This is based on the data from the European Banking Authority (EBA), which monitors the quality and consistency of AT1 instruments across the EU. The EBA also provides recommendations on how to improve the regulatory framework and market practices for AT1 instruments. Some of the largest issuers of AT1 bonds in Europe include Danske Bank, Credit Suisse and Deutsche Bank.

DeepL翻訳

ある情報筋によると、2020年12月時点でEUの機関が発行したAT1商品の総額は1,700億ユーロであった。これは、EU全体のAT1商品の品質と一貫性を監視している欧州銀行監督機構(EBA)のデータに基づいています。EBAはまた、AT1商品の規制の枠組みや市場慣行を改善する方法についての勧告も行っています。欧州におけるAT1債の最大発行体には、ダンスク銀行、クレディ・スイス、ドイツ銀行が含まれます。

日本円で25兆円の残高があります。また発行額が大きな銀行として、Credit Suisseの名前も挙がっています。

こうしたBingの回答には出典のURLが記載されており、上の回答では以下の出典などが記されていました。

EBA REPORT

ON THE MONITORING OF ADDITIONAL TIER 1 (AT1) INSTRUMENTS OF EUROPEAN UNION (EU) INSTITUTIONS - UPDATE

24 June 2021

EuroMoney

AT1 capital/CoCo bonds: what you should know

産業調査屋として、信頼の置ける機関が発行しているPDFのレポートは非常に気になります。全39ページのEBA(欧州銀行監督局)が作成したAT1債に関するレポートが非常に気になる。

仕事として調査している時には(フィーをもらう調査では)、なんとか中身を読み込んで、内容を理解して、顧客に報告できるまで咀嚼するのですが、この時はそんな余裕はありません。

そこで、このPDFのレポートをBingに読んでもらって、その上で、深い質問をすることにしました。

つまり、私が咀嚼しなければならない専門的なレポートを、Bingに代わりに勉強してもらって、その上で、そのレポートに書いてあることを踏まえた見解をBingから引き出そうという魂胆です。(この辺が、プロンプトエンジニアリングの王道に沿っていると思います)

○

EBAのPDFをBingに読ませた上で、次のように聞いてみました。

もし、AT1債のデフォルトが起こると、欧州の銀行界では次に何が起こるのか?

この時の問いと回答の記録が残っていなかったので、本稿執筆のいま、改めて次のように聞いてみました。

質問

Please read this report carefully.

以下の報告書をよく読んでください。

https://www.eba.europa.eu/sites/default/documents/files/document_library/Publications/Reports/2021/1015682/Report%20on%20the%20monitoring%20of%20Additional%20Tier%201%20instruments%20of%20EU%20institutions.pdf

And please answer if one of the largest issuers of AT1 bond will declare default, what will happen next?

もしAT1債の最大の発行体の1つがデフォルトを宣言した場合、次に何が起こるのか?(このレポートの内容を踏まえて答えて下さいと織り込んでいる)

Bingの答え

I have read the report carefully. It is about the monitoring of Additional Tier 1 (AT1) instruments of EU institutions. AT1 instruments are a type of bond issued by banks to meet regulatory capital requirements. They have some features that make them risky for investors, such as the possibility of being written off or converted into equity if the bank's capital ratio falls below a certain level.

If one of the largest issuers of AT1 bond will declare default, it will depend on the terms and conditions of the bond. Some AT1 bonds have triggers that automatically reduce the principal or convert it into equity if the bank's capital ratio falls below a certain level. This means that investors may lose part or all of their investment. Other AT1 bonds may not have such triggers, but they may still be subject to discretionary cancellation by the bank or regulatory intervention by the authorities2. In any case, AT1 bondholders are usually subordinated to other creditors and depositors, so they will be among the last to be repaid in case of default.

According to one source, European banks are the largest issuers of AT1 bonds. The largest issuers are Credit Suisse Group, Societe Generale, Barclays, Deutsche Bank and HSBC. Therefore, if one of these banks will declare default, it will have a significant impact on the AT1 market and the financial system as a whole.

DeepL翻訳

報告書を熟読させていただきました。この報告書は、EUの金融機関のAdditional Tier 1 (AT1)商品のモニタリングに関するものです。AT1商品とは、銀行が自己資本規制を満たすために発行する債券の一種です。銀行の自己資本比率が一定水準を下回ると、償却されたり株式に転換されたりする可能性があるなど、投資家にとってリスクの高い特徴を持っています。

AT1債の最大発行体の1つがデフォルトを宣言する場合、それは債券の条件に依存することになる。AT1債の中には、銀行の自己資本比率が一定水準を下回ると、自動的に元本を減額したり、株式に転換したりするトリガーがあるものがあります。これは、投資家が投資の一部または全部を失う可能性があることを意味します。その他のAT1債にはそうしたトリガーがない場合もあるが、銀行による裁量的な解約や当局による規制介入の対象となる可能性がある2。いずれにせよ、AT1債の株主は通常、他の債権者や預金者に劣後しているため、デフォルトが発生した場合、最後に返済されるのは彼らである。

ある情報筋によれば、AT1債の最大の発行体は欧州の銀行であるという。最大の発行体は、クレディ・スイス・グループ、ソシエテ・ジェネラル、バークレイズ、ドイツ銀行、HSBCである。したがって、これらの銀行の一つがデフォルトを宣言することになれば、AT1市場や金融システム全体に大きな影響を与えることになる。

ということで、物事がよく見えてきました。極めて大変な状況が訪れる可能性がある訳です。

これを調べていた3月20日時点では、Bingの回答は"contagion"(感染=破綻の連鎖)のリスクがあると指摘していました。つまり欧州のAT1債の発行残高が高い銀行が次々と破綻に追い込まれる可能性があるということです。(後からわかったことですが、欧州銀行はAT1債に依存して自己資本比率を高くしている所が少なくなく、ドミノ倒しになるリスクを抱えています)

スイスの銀行当局や欧州の銀行監督当局、および大西洋を超えた米国の金融当局はこの破綻の連鎖のリスクをよく理解していたようで、3月20日から数日間の間に、矢継ぎ早に銀行を資金面で支える政策を打ち出し、破綻連鎖は免れました。

AT1債のリスクについてかなり詳しい記事が経済紙から出てきたのは、日米欧では日経が一番早く、以下の記事が3月21日。以降、Reuters、Financial Timesと続き、Wall Street Journalが最後だったように記憶しています。

経済紙が詳しく報じるよりも早く、AT1債の全体像とそのリスクが理解できたという事例でした。この間、1時間程度でした。

[お知らせ]

Japan Anime Beauties

https://midjourney-beauties.myshopify.com/

Midjourneyで生成した日本ならではのハイクオリティなアニメ美女を中心に、Webデザインやエディトリアルデザインのプロフェッショナルが使える高解像度(1辺3,000px以上)、ファイルサイズ5MB以上の大型ファイルを安い価格で販売しています。

Over 3,000px x 3,000px High Definition images or over 5MB file in size images are available for web desing/editorial design professionals. Cheaper than Adobe Stock. Only one image file is easy to buy!