TechCrunch Tokyo 2011 その2: Duncan Davidsonスピーチ

TechCrunch Tokyo 2011 で出色のプレゼンテーションだったGuest Speech:Duncan Davidson氏 Managing Director, Bullpen Capitalについて。大局観をもってベンチャー革命といまについて教えてくれた。

Ustreamアーカイブもあるが、スライドの一部とスクリプト(by Naverまとめ)を以下に。

Bullpen CapitalのDuncan Davidson。同時通訳はオーストラリア人と紹介したが、米国人です。

日本のインキュベーター・セッションと異なり、エネルギッシュで覇気あるプレゼン。

セコイヤ・キャピタルの有名なR.I.P. Good Timesを、間違いだったねと指摘。

Era of Cheapに転換した。

投資家も様変わり。中央上はBullpenのPaul…起業家かつZyngaの創業時投資家としても知られる。

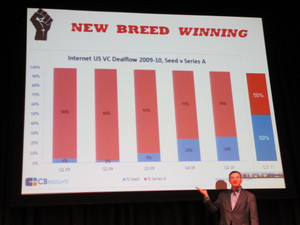

シードがシリーズAに迫る比率に。

これは本ブログ「米国出張 スーパーエンジェルとVCの間に創られたブルペン・キャピタル 続き」でも紹介しました。

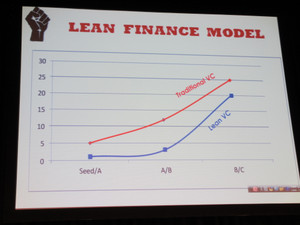

投資のモデルが変わった。例)他のVCが$6m投資を申し出たが、起業家はBullpenらの$2m投資を選択。Salesforce.comからの買収オファーをBullpenは起業家チームにどうしたいかと問い、彼らの判断を支持。9ヶ月で5倍のリターンを得た。

リーン化したいま、投資家から起業家に中心が移行。起業家本位の時代に。

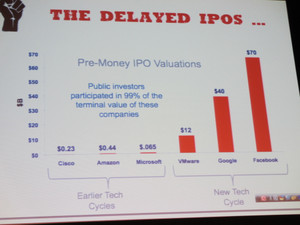

IPO後に株の値上がりでリターンを得る構図から、IPOまででリターンの大半を占める時代に。

これはBullpen Capitalのブログでも紹介してます。

テックに世界のお金が集まる。世界的な経済危機でも、シリコンバレーのテクノロジー企業群は有望。これは過去の歴史をみてもうなづけること。

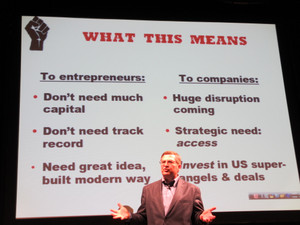

日本の投資家・企業は米国のスーパーエンジェルや投資機会に積極参加せよ。起業家は新たな時代に適合した形でgreat ideaをもってやれ。

「ぜひベンチャーレボリューションに参加してください」の言葉で終了。これは、ベンチャーが革命ということではなく、ベンチャーの生態系が革命を起こしているというもっと大きな意味。

<以下はNaverまとめから>

このテクノロジーの業界に入って30年以上になります。

80年代は小さなベンチャーファンドに、90年代はいくつかの会社を立ち上げ、

そしてラッキーなことにバブル期に2つの会社が上場しました。

ここ10年でいくつかの大きなベンチャーファンドに参加し、

いくつかのパートナーとスーパーエンジェルファンド、Bllpen Capitalを始めました。

今日は、シリコンバレーで何が起きているのかを話したいと思います。

いまシリコンバレーで何が起きてるか。単純ではなく複雑な話になると思います。

また、それがどのような影響をみなさんに与えていくのかについてもお話しします。

話は世界的な金融危機の絶頂にあるときから始まります。

シリコンバレー最大のセコイアキャピタルのCEOが、すべての起業家を集めこのように言いました。

(お墓にメッセージのある写真を見ながら)

「良き時代よさようなら」と。

「もう資金を集めることはできない。この先は今あるもので生きていくしかない」と。

私は当時大きなファンドに所属していました。

全員がこのメッセージを聞き、ベンチャー業界には勝者がいなくなり、

肩を落として支援者を探すような状況に陥りました。

その次に何が起こったか。

先ほどのメッセージが間違いだったということに気づいたのです。

次に起こったのは以下のようなことです。

(スライドに挙げられたいくつかの企業を見ながら)

みなさん、これらの企業はよくご存知でしょう。

例の墓石が立てられた1年後、第2次Techブームが起きました。

その結果は知っての通りです。

例えばngmocoは日本企業に買収されましたし、Grouponは先日上場しました。

そして今日、Facebookは春にIPOすることを発表しました。

市場価値は1000億ドル、Techとしては史上最大のIPOです。

ZyngaはいままさにIPOを行おうとしています。

もっとも優秀なシリコンバレーの人々が、なぜ謝った判断をしたのか。

そこにはある1つの見過ごしがあったのです。

さきほどEricも言ってましたが、それに補足します。

Techブームはテクノロジーが準備された状態で始まりました。

マイクロプロセッサがあったからPCブームが生まれ、

インターネットがあったからドットコムブームが生まれたのです。

そしていま、Cheapの時代がやってきています。

10年前は少なくとも500万ドルないと起業することは難しかった。

5年前ではオープンソースやテクノロジーの進化でこれが10分の1になります。

2010年では起業にかかるお金は5万ドルまで下がりました。

大学の寮で起業するということもありましたね。まさにシリコンバレーの革命と呼んでいいと思います。

先のベンチャーファンドはこの部分を見逃し、10億ドルもの機会を損失してしまいました。

Bllpen CapitalはUMで45億でしたが、MySpaceに対して投資をし売却することで

幸運にも何十億という資金調達ができました。

大学の数名のメンバーでこれほどの金額調達はできないと思われてた時代でした。

それでは次に、実際に大学で起業した人たちの話をしたいと思います。

マイクロソフトのようなチップやOSで始まり、

シスコのようなネットワーキングアーキテクチャから、

ネットスケープのようなWEBインターストラクチャへ。

そして最近ではクラウドに移行してきました。これらはすべてコモディティ化されています。

いまはWEBベースのプロダクトやサービスのレイヤーが活発的です。

ZyngaのCEOはこの部分が経済の頂点にあると話しています。

30年間、ハードウェアやテクノロジーに対して投資をしてきましたが、その意味はなくなりました。

なぜならすべてのアクティビティがこのレイヤーに集まってきているからです。

見逃していたのは安い、というだけではなく、

このレイヤーには多くのテクノロジー、しかもまったく新しいテクノロジーがあるということです。

Good1詳細を見る

私の息子がGoogleにいますが、パートナーと共に起業しました。

これに資金は必要なく、やりたいから始めたものです。

息子はGoogleのAdWords部門にいるアルゴリズムのエキスパートです。

アルゴリズムだけをひたすらやってきていました。

さて、さきほどのレイヤーには非常に面白い、ビックデータを利用したテクノロジーがたくさんあります。

マーケットの結果からリアルタイムにフィードバックさせています。

クリック=アンケートの結果と同じともとれますから。

非常に面白いテクノロジーがクラウド上で動いています。

これは多くのベンチャーが見逃していたことでもありました。

日本からも多くのインキュベーターが出てくるでしょうが、息子のケースを通して考えてみようと思います。

私の時代はオフィスの小さな個人スペースで、一人で仕事するというのが当たり前でしが、

息子は周りのプログラマーと話し合いながら仕事しています。

インキュベーターも一緒にいて、わからないことがあればすぐに聞ける環境です。

インキュベーターはこのコンピューター時代に合っていると感じました。

彼らが作っているものは非常に破壊的です。

それを単なるアプリと称するには、大事なところをあまりにも見逃しています。

世にあるアプリすべてがクラウド上で再構築されると言われています。

これまでのメインフレームがなくなるということではありませんし、これからもあり続けるでしょう。

でも30年間で構築されたものを再構築する必要がある。

iPhoneやiPadなども登場し、いままでは考えられなかったアプリが続々誕生しています。

アプリだけ見ていたのではダメです。まさにカンブリアの爆発なのです。

そしていま、若い世代が続々と起業しています。その技術も素晴らしい。

そのファンドの中には、実績がない人物でも資金調達できているものもあるのです。

またベンチャーキャピタル自体も若くなってきています。

(スライドの人物をみながら)彼らはCool Venture Capitalistと呼ばれ、

彼らと仕事をした人の中には、実際に起業させ、次のステージに入っている人も多くいます。

息子はこういう人たちと共に働いているわけです。

投資銀行に行くのではなく、現場を知っている人と共に働きたいという意思があり、

そういう意味で「人」も変化しているといえるでしょう。

その結果、まったく新しいタイプのベンチャーキャピタルが生まれてきています。

スーパーエンジェル。

名前を聞いたことある方もいらっしゃるかと思います。

「Y Combinator」や「500 Start up」などはご存じの方も多いでしょう。

これらは多くの有名企業に投資し、収益をあげています。

そしてこれらが素晴らしいのが次の点です。

(グラフを示しながら)

ベンチャーキャピタルによるインターネットマーケットのシェアを、

四半期ごとで新旧のタイプ別に比較しました。

例の墓石のメッセージが出された直後、新しいタイプのシェアはほんの数%でしたが、

1年後には26%と、1年足らずで20%以上も拡大したことになります。

そして今日ではどちらも50%と、わずか2年のうちに聞いたこともなかったような、

新しいタイプのベンチャーキャピタルが従来型のベンチャーファームから50%もシェアを奪ってしまいました。

ベンチャーキャピタルにとっては破壊的な時代です。

この30年間、ベンチャーキャピタルは他の業界より、起業家に対してファンドを提供することで伸びてきました。

しかしここで新たな局面を迎えています。

(次のグラフを示しながら)

新しい経済モデルです。

以前の考え方では投資のAラウンドでは500万ドル、

Bラウンドでは1000~1200万ドル、Cラウンドでは2000~2500万ドルでした。

しかしCheap時代のいま、これをやる必要はない、むしろやりたくないと思っています。

カンブリア爆発が起こり、500万ドルは高くなっているのです。

Bllpen Capitalの初めての案件で、必ずやらなければいけない投資案件がありました。

起業家に600万ドルを提示したところ、そんな大金をどう使えばいいかわからない、と言われ

200万ドルを投資とし、そのリターンも得ることができたのです。

これからの投資はより額の小さなものになっていきます。

はじめの段階で100万ドル、次に2~300万ドル、もしかすると3回目の資金調達もありうるかもしれません。

そして市況が改善すればさらに資金調達を行うことができ、

より高い価値に対して投資を行うということが可能になっていきます。

これはベンチャーファイナンスにとって大変画期的です。

投資金額が小さいということはメリットがいくつかあるからです。

例えばGoogleに売却することができれば、利回りが大変良くなります。

みなさん(スタートアップ企業)が得られるリターンも非常に大きい。

こうした投資を受けた企業というのは、

ムダのない投資を単なる金融モデルではなく、会社の理念とさえしてしています。

例えばFoursquare。

FoursquareとGowallaは同時期に立ち上がったサービスですが、Foursquareが大きく上回っており、

資金調達を大きくしすぎなかったのが分かれ目となりました。

次にinstagram。

instagramは現在7名でやっているのですが、以前6名で非常に小さな資金で始まりました。

Colorという会社をご存知ですか?

彼らの資金調達額はなんと4100万ドル!ですがすぐに失敗してしまいました。

この業界に詳しくなくても、この時代に4100万ドルは高すぎだということはわかるでしょう。

額を少なくすることで、フットワークが軽くなり、

市場のメッセージに対してすぐに反応することができるのです。

そういうわけで投資に関して新しい考え方が生まれています。

従来型ではこれ以上資金調達ができない場合、

多くのお金を出してリスクを少なくする方針をとっており、私のファンドでもそうやっていました。

しかしそれでは、GowallaやColorのように、

起業が遅くなったりおとなしくなったりと足かせにもなってしまいます。

従来型は優先株式ですが、新しいタイプでは転換社債です。

その方がシンプルにかつ、速やかに資金調達できます。

そして主導権を資金提供側に明け渡すということもありません。

また、Exitをどこに据えるかについては、

大きなファンドになると何千万ドルという大きなリターンが必要です。

新しいタイプではいろいろな選択肢があり、スピーディに動くことができます。

salesforce.comのように9ヶ月で結果を出すことも可能です。

従来型では投資家の起業家に対しての発言力が大きくなります。

投資家の意見を汲まなければならなくなることも多い。

そして新しいタイプに比べて、IPOにかかる時間も長くなってしまいます。

現在の資本市場はIPOのタイミングが遅れています。

従来はamazonのIPOのように4億4000万ドルで上場し、

そのタイミング株を買っていれば100倍のリターンが得られていました。

しかしGoogleやグルーポンなど、現在はIPOのタイミングが遅れ、

莫大な利益は内部の人のみが得ているため、

amazonの頃のように大きな利益を得ることができないという破壊が起きました。

そこで、現在の資本市場は非上場の株を扱う「SecondMarket」や「sharespost」のような

株保有者から売買するセカンダリーセールス市場を作りました。

現在はこの市場で何十億ドルものお金が動いています。

このように新しいベンチャーファンドがIPOのやり方を変え、

ベンチャーキャピタルや投資モデルが変わりつつあります。

グローバルの時代、投資の利回りもグローバルで奪い合いが起きています。

BRICsへの投資が終わり、次はシリコンバレーに集まるのではないかと思っています。

投資家達はfacebokで非常に大きなお金を得ましたが、

それはアメリカ人ではなくロシア人でした。

多くのお金を適切なとき投資し大きな利益を得ました。

しかし日本からはアメリカ市場にはあまり投資されていないのが現状です。

起業家たちにとってもシリコンバレーは「多額の資本がいらない」「実績がいらない」

「アイデアと技術があればなんとかなる」というメリットがあります。

現在の日本は、様々なインキュベーターがいますが資本が足りていません。

シリコンバレーに来る必要があると思います。

日本の大企業であるソニーも元々はベンチャーでした。

でも大企業に成長し、いまは自己満足に陥っています。破滅の危機にあると言えます。

また、Canonなどのカメラも今はiPhoneで同じレベルの写真が撮れます。

紙はどうでしょう?エプソンのプリンタは素晴らしい。

でも今はiPadの登場で紙は使われなくなってきています。

他の分野、自動車やテレビだって今後はわかりません。

これからは非常に戦略性が求められる時代です。

日本は素晴らしい国です。素晴らしい技術を持ち、人々のポテンシャルも高い。

いまも新しい企業を作れる国です。

ぜひベンチャーレボリューションに参加をして欲しいと思います。