お金の生活設計を考える公式

今回は、今後の可処分所得から、どれくらいの比率を貯蓄すべきかが分かる「公式」を使い、漠然としたライフプランを数学的に考察する。

重要なのは「必要貯蓄額」の確保

エンジニアでなくてもそうだが、人間には、自分のお金をきちんと把握して管理できる人と、自分のお金に無頓着な人と両方のタイプがいる。

数字に強くて、理屈にうるさいはずのエンジニアは、損であったり非合理的であったりすることを嫌い、自分の家計をしっかり管理していそうなイメージがあるが、実態はむしろ逆の人が多いように思う。もっとも、エンジニアが特にお金に無頓着だというのではなく、人間が全般的にお金の管理があまり得意ではないということなのだろう(筆者も自分のお金には興味が湧かない)。

さて、人生にあっては、自らのお金について大きな意思決定をしなければならない場合がしばしばある。住宅の購入或いはどこに住むかの決定、子供の教育費、生命保険への加入といった、大きな支出の可否を考えなければならない場合もあるし、本連載でも取り上げたことのあるお金の運用もそうだ。

ちなみに、生命保険は、蓄えも頼るべき身内も無い夫婦に子供が生まれた時に、死亡保障の掛け捨ての保険料が安い生命保険に10年かせいぜい20年間入った方がいいというケース以外に不要である。特に、がん保険などの医療保険は、病気が不安だという心理があると、つい入ってしまいがちになるのだが、健康保険に入っているなら「高額療養費制度」(ご存じない方はネットで調べてみて下さい)があるので不要だし、保険料が不利だから、加入しない方がいい。保険料は、大きく家計を圧迫するので、気をつけたい。

本論に戻ろう。本稿では、人生にあってお金のプランニングを考える場合に使える「公式」を一本ご説明したい。エンジニア読者には、「漠然と言われても納得できないけど、数字や数式なら分かる」という方が多かろうから、お役に立つのではないかと期待している。

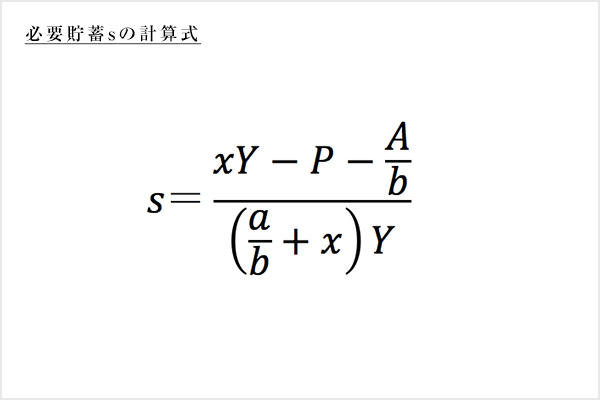

「必要貯蓄率:s」を求める公式

ご紹介する公式は、今後の可処分所得(年額・平均。税金、社会保険料等を差し引いた「手取り収入」。Y円)の中から、どれだけの比率(s、0≦s<1)を貯蓄しなければならないかを求めるものだ。

前提条件は、これから働く現役期間(a年)、老後の期間(b年)、老後に予想される年金等の定期収入額(年額P円)、現在持っている資産額(A円)である。

これらを前提として、老後の生活費を現役時代の生活費のどれだけの比率(x)で暮らしたいとした時に、今後の所得の中からどれだけの比率(s)で貯蓄することが必要かを求める。

エンジニア読者に数学を説くことは不要かも知れないが、求め方は、老後の生活費は老後に至るまでに現役時代に貯めた資産をb年で割った額で毎年取り崩すとしてこれに年金等の収入Pを足したものが、残りの現役時代の平均生活費Y(1−s)に対してx倍になるとして、簡単な方程式を立てて、sについて整理した。

以下が計算結果だ。

尚、この場合、「運用利回りとインフレ率は相殺されてゼロである」と考えている。たまたま現在、金利もインフレ率もゼロ近辺であるが、将来、「インフレ率並みの運用」が出来るとすれば、同じ事である。

実は、証券マンでもあり、人に運用を勧めることが職業でもある筆者は、運用利回り付きの公式も導出してみたが、運用利回りの想定がどうしても不確実にならざるを得ないこともあり、人生の諸々の計画を立てる上では、今回ご紹介するようなシンプルな式がいいと考えている。

必要貯蓄率の実例

先の公式に、それらしい数字を一例当てはめてみよう。

例えば、30歳の会社員がいて、彼は今後の平均年収を500万円と見積もっているとする。彼は、65歳まで35年間(a)働くつもりであり、その後95歳まで30年間(b)の老後期間を想定している。年金が年額120万円(P)で、現在持っている貯金が300万円(A)だとしよう。彼が、老後の生活を現役時代の7割の生活費で老後を過ごしたいとすると(x=0.7)、必要貯蓄率は可処分所得の約23.6%(s=0.2357...)と計算された。

率直に言って、手取り所得の23.6%も貯蓄している読者は少数派ではないだろうか。しかし、現在の貯蓄額が希望する老後の生活レベルに見合っているかどうかは、計算しようとすると簡単に計算できるのだから、現実は知っておく方がいい。

ちなみに、老後の生活費は、現役時代の半分(x=0.5)でいいと割り切った場合の必要貯蓄率は14.4%になる。

応用問題

さて、先の式を使うと、大きな支出に対して「A」を変化させることで、必要貯蓄率(s)や老後の生活(x)がどのように変化するかを見ることが出来る。

先の例の2倍の収入(Y=年収1000万円)、二倍の年金額(P=年間240万円)、現在の貯蓄額(600万円)を持つ、年齢を考えると経済力のあるプチ・リッチな30歳を考えてみよう。

数字に強い読者にこの補足は不要かも知れないが、式を眺めると、年収、年金、貯金を全て2倍にしても、老後の生活費を現役時代の7割だと仮定すると、必要貯蓄率は変わらず23.6%が答えになる。

さて、この人の家庭に、子供が2人いて、2人とも中学・高校・大学と私立に通った場合に、どのくらいのインパクトがあるだろうか。入学金、年間授業料を全て100万円と考えると、1人当たり1300万円、2人合計では2600万円の学費が掛かることになる。

ここで、先の式にA=600万円−2600万円=−2000万円と入力してみよう。必要貯蓄率は28.2%(s=0.2821...)に跳ね上がる。単純計算で残りの現役時代に必要な毎月の節約額は3万8333円ほどになる。「何とかなる」、「大丈夫だ」と言う親が多いように推測するが、それなりに大きな負担であることが分かる。

実際には、塾や予備校のような費用も掛かるだろうから、負担はもっと大きいはずだ。子供の適性や希望をよく見て、進路を考えるべきだろう。

年収(Y)、年金(P)、現在の貯金(A)が、このケースの半分の家計で、同様の学費を掛けた(子供2人が共に中・高・大と私立に進学。学費2600万円)

場合を計算すると、可処分所得の実に32.9%(s=0.3285...)を貯めなければならないことが分かる。率直に言って厳しいのではないだろうか。

断っておくが、筆者は、後のケースであっても、親は子供を大学に入れることを断念せよと言いたいわけではない。一念発起して親が収入を増やす道を選択する方法もあるし、奨学金を借りて将来主に子供が返済するようなプランが可能な場合もある。但し、経済的な条件が厳しい家庭では、子供に教育費を掛けることの効果をより厳しく評価する必要があるのは現実だろう。

些か厳しい例を説明しすぎたかも知れないが、現実を直視して、将来の生活と、現在の経済的意思決定、そしてその時々の必要貯蓄額(率)を大まかではあっても具体的に把握しておくことは是非とも必要なことだ。

また、必要な貯蓄が出来る範囲でお金を使っているのであれば、老後の生活をいたずらに不安に思う必要はないし、ストレスを感じながら節約に励む必要もない。特に、「漠然とした老後不安」は、不利な金融商品や怪しい投資話などに引っ掛かるもとになりやすいので、気をつけたい。

実は、筆者がこの公式を考えてみるようになったきっかけは、あるFP(ファイナンシャル・プランナー)から「必要貯蓄額がしっかり確保できるようであれば、細かなことは気にしなくていいのですよ」と聞いて、ライフプランを必要貯蓄額との関係で考えることの有益性に気づいたことだった。

読者には、現実を知った上で、大らかに暮らして欲しい、というのが筆者の本意である。