NTTドコモが資金決済法を活用した1回1,000円の海外送金サービス『docomo Money Transfer(ドコモ マネートランスファー)』を開始することで資金移動事業者の競争は激化?

本日、NTTドコモによる海外送金サービスの報道発表がありました。

- 海外送金サービスの提供開始について

http://www.nttdocomo.co.jp/info/news_release/2011/06/27_02.html

- - DOCOMO to Become Japan’s First Mobile Operator to Offer Phone-to-Phone Service for Overseas Mobile Remittances

http://www.nttdocomo.com/pr/2011/001532.html

http://www.nttdocomo.co.jp/service/world/docomo_money_transfer/index.html

-

ざっくりとまとめると、

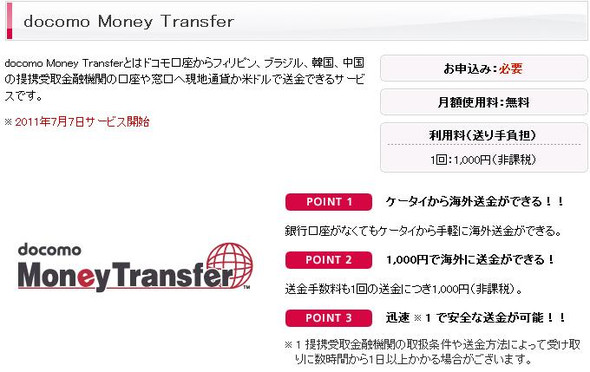

NTTドコモは、資金決済法の資金移動事業者として5月18日に登録を受け、5月27日より「ドコモ ケータイ送金」のリニューアルを実施したばかりで、デポジットした資金の送金や受取を可能とする口座機能(ドコモ口座)をスタートさせていますが、資金移動事業者の変更申請を行って、新たに『docomo Money Transfer(ドコモ マネートランスファー)』という、国内初のケータイでの海外送金サービスを2011年7月7日より新たに開始すると発表しました。

- 1回あたりの送金手数料は、一律1,000円で、送金先は、国内における外国人登録人口の8割を占めるフィリピン、ブラジル、韓国、および中国の4カ国からスタートし、順次拡大。

- - 送金方法は、利用登録申し込み(iモードもしくは電話で申込書を請求、必要事項を記載し、本人確認資料を添付の上返送し、本人確認完了後に申込み完了)→ドコモ口座へ入金(ペイジー対応の銀行ATMおよびモバイルバンキング、インターネットバンキングでドコモ口座へ入金)→送金指示(ケータイで送金金額、受取人氏名、受取方法などを指示し、パスワードを送金先へ連絡)の3ステップが必要だ。

- - 受取方法は、受取人がパスワードを確認し、海外の提携銀行口座への入金、提携受取金融機関窓口、SMART Moneyへ送金された金額を受取る方式となる。

※提携金融機関 http://www.nttdocomo.co.jp/service/world/docomo_money_transfer/

※SMART Moneyは、NTTドコモがフィリピンで出資提携している携帯電話事業社Smart Communications, Inc.が提供する電子マネーサービス

このサービスの背景には、2010年4月施行の資金決済法により、ITでの活用が進んでいる資金決済システムの規制緩和と利用者保護のための法整備があります。

サーバで管理する前払式支払い手段に関する法の適用範囲を定め(デポジットする事業者をその内容によって法規制の対象とし、ユーザを保護する供託金制度などを整備)、更に銀行以外の一般事業者でも振込・海外送金と同様の為替業務を可能とする規制緩和がなされたことで、この資金移動登録事業者および廉価な海外決済手段が増加しているという現状です。

・【金融庁】資金決済に関する法律 の概要

http://www.fsa.go.jp/common/diet/171/01/gaiyou.pdf

・【金融庁】資金移動業者登録一覧(2011年5月末時点で14社)

http://www.fsa.go.jp/menkyo/menkyoj/shikin_idou.pdf

NTTドコモが、海外送金サービスに参入したことで、他の資金決済法活用の海外送金事業者(セブン銀行・SBIグループなど)との競争が激化する事が見込まれます。

この資金決済法以前は、銀行での外為送金により4,000円~5,000円/回という送金手数料が発生したため、少額の決済や個人による家族などへの仕送りなどの送金には向いていなかったわけですが、今後は、増加する資金移動業者による競争で、海外送金の手数料の価格競争が少なからずあるでしょうし、それによるユーザにとってのメリットは大きいはずです。

これら資金移動事業者各社によるサービスは、送金者の登録手続きや、受取者の登録手続きなどが必要となりますが、ケータイ事業者ならではの送金者側の手軽さや手間の少なさなどと、他の事業者に多く見られる送金額の差による手数料の違いが無いことなどが特徴となっており、他の事業者は、NTTドコモのブランド・知名度に負けない施策が必要になりそうです。

利用者サイドに立って考えると、事業者の選定にあたっては、送金の上限金額の違い(NTTドコモの場合は500,000円/月・450,000円/日)、送金する際の手数料の違い(NTTドコモの場合は1,000円/回)や受取に要する手数料の違い、最低送金額(NTTドコモの場合は7,000円/回といった違いも含め、他事業者と比較確認することで、自分に合った海外送金手段を選ぶ必要があるかもしれませんが、主なターゲットは外国人です。

多様な海外送金手段があっても、それらを知る手段や比較して判断することも必要となるため、「今まで通り」の方法を選ぶかもしれません。

となると、短期的には、震災の影響により帰国した外国人も多い状況ですが、中長期で考えると、外国人の増加による海外送金市場の拡大が想定されるため、外国人向けのPRをシッカリと行っている事業者がシェアを獲得していくという事になるかと思います。

-

今後の展望については、NTTドコモのプレスリリースでは触れられていませんが、NTTドコモという国内No1のキャリアが、どのような金融系サービスを拡張していくのか、非常に興味深く、かつ期待感があります。

勝手な想像(妄想)でしかありませんが、通信事業者という本業から、もう一歩も二歩も踏み出すことで、多様化している金融商品・サービスをグローバルに提供可能とする事などを考慮すると、銀行・証券といった企業・事業を買収や業務資本提携する事で、それらをスピードアップする事になるかもしれませんし、海外との少額取引があるようなSOHO/中小企業にとっても、個人向けではなく、法人向けとしてより多くの地域を網羅したサービスに成長してくれることで、コストの削減や利便性の向上に繋がります。

長年のドコモユーザとして見ても、、ケータイ送金以外に、iDクレジットカード事業、おサイフケータイ関連事業(NFCとのハイブリッド化された電子決済を含む)というドコモ内で複数の金融系サービスがありますが、どうもうまく連携されていない気がします。

新たな金融商品・サービスも生まれるでしょうから、早々に、これらのサービスとの融合や連携をシッカリと図って頂き、ユーザ利便性の為にも、将来的に統合された金融サービスとなる事に期待しています。

-

[オリジナルソース]

NTTドコモは、資金決済法を活用した海外送金サービス『docomo Money Transfer(ドコモ マネートランスファー)』を2011年7月7日より開始する

http://app-coming.jp/ja/articles/detail/23