インドのインフラPPPでなぜ空港がもてはされるのか?

■JICA主催のインド・インフラPPPセミナー

1ヶ月近く前になりますが、JICAが主催したインドのインフラPPPに関するセミナーがあり、参加してきました。

「インドPPPインフラ事業への外国直接投資の促進に関する基礎情報収集調査ワークショップ」というタイトル。内容はプライスウォーターハウスクーパースがJICAから委託を受けて調査した内容の発表会でした。

この時の内容は後日、報告書にまとめられてJICAサイトで公開されるとのことです。

アジェンダを書き留めておくと…。

1. インドPPPインフラの定義と本調査の対象

2. インドPPPインフラ等の現状

2-1. PPPインフラの実施状況

2-2. PPPインフラ等外国直接投資の状況

2-3. PPPインフラ等を巡る各種枠組み

2-4. PPPインフラ等に対する支援スキーム等

2-5. 各州におけるPPPインフラの枠組み・支援スキーム

3. インドPPPインフラ等外国直接投資におけるボトルネック

3-1. PPPインフラ等の制度・政策に係るボトルネック

3-2. PPPインフラ等の事業リスクに係るボトルネック

3-3. ケーススタディ:外資系企業による参入事例

4. インドPPPインフラ投資促進に向けて

調査方法は、インターネットを含む文献調査とインド政府機関/日本企業/外資企業へのインタビューとのこと。

■外資は案件数で10%、総事業費で25%に参画

2.ではインド国のインフラPPPの全体像がよくわかり、非常に参考になりました。いくつかポイントを掲げておきます。

・2011年5月におけるPPP案件の契約総額(累計)は約3.8兆ルピー(約6兆円)

・各セクターが契約総額に占める比率は大きい順に、道路(47%)、港湾(20%)、エネルギー(18%)、都市開発(8%)、以下、空港、観光と続く。

・PPP制度の黎明期である90年代後半には外国企業の参入比率が高かったが、国内プレイヤーが育ってきたために年を追うごとに低下。案件数では2010年の外国企業参入比率は約10%、2010年における累計総事業費における外資比率は約25%となっている。

・これまで外資が参画したインフラPPP案件数は累計で41件。セクター別の外資比率は高い順に空港(80%)、上下水道(20%強)、港湾(20%前後)となっている。発電を含むエネルギーではほとんどなく、鉄道もゼロ。なおパーセンテージはグラフからの読み取り。

・外資参画案件のセクター別の総事業費では、道路が約2,000億ルピー、空港が約1,900億ルピー、港湾が1,400億ルピーとなっている。

・過去の総件数504件のうち、外国企業も参画可能な形で競争入札に付されたものが158件、31%。実際の受注率はその1/3程度。

ということで、インド全体ではインフラPPPの市場は確かに大きいけれども、外国企業が実際に受注するものは案件数ベースではごくわずか。ただ、外国企業がインドへ行ってインフラを受注するとなると相応の規模が必要であることから、総事業費ベースのシェアは25%と高まります。推察すれば、インドのインフラPPPで展開する欧米等の外国企業は好採算の案件のみを選んで入札しているものと思われます。

■採算が取りやすいのは料金が国際相場に収斂するセクター

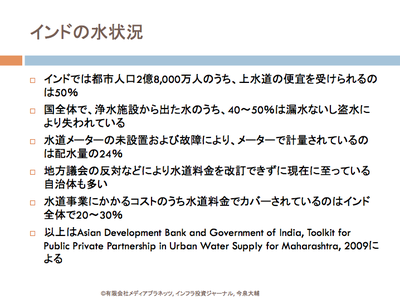

インドでは、水の例で言うと、漏水や盗水で失われる水が全体の5割近くあったり、水道料金算定の基準となる水道メーターの多くが動かないなどで、「水道料金を払う」というごく当たり前のことが機能していない都市が多いようです(以下の今泉作成スライドを参照)。

そこに外国企業が入り込んで行って、水道料金徴収を行うビジネスを手がけようと思っても、なかなか難しいものがあります。

加えて、コンシューマから料金を徴集する鉄道、高速道路などのビジネスでは、現地の物価水準に見合った料金設定しかできませんから、先進国なりの設備投資の構えでビジネスを組もうとすると、どうにも採算が取れないということにもなります。それがゆえにインドでインフラを手がける外資が少ないという事情もありそうです。

電力については外資に対する規制が強いのでしょうね。地方政府の再生可能エネルギー案件では外資の参画が期待されている模様ですが、要確認です。

消去法的に残るのは、エンドユーザーから徴集する料金が国際水準に収斂している空港、港湾ということになります。どちらも1つの案件が数百億円〜2,000億円といった大きな規模があります。

空港の場合は、着陸料に国際相場があるほか、空港を利用する個人から徴集する空港利用料なども現地の物価水準よりかなり高い、まぁ国際相場のような水準で設定可能です(インドネシアでは25米ドルでした)。その他、免税店のテナントから上がる収入も国際相場に近いものが期待できます(販売している商品が国際ブランド主体であるため)。こうしたことから、長期で採算を組む場合に、国際標準的な構えの設備投資がしやすいわけです。港湾もコンテナ取扱料の設定で似たところがあります。このへんの事情は、インドネシア、ベトナムなどの新興国にも共通しています。

インフラ輸出に進出する日本企業は、新興国でも採算が取りやすいということで、ぜひとも空港セクターを本格的に研究すべきです。空港は、見方によっては一種のスマートシティと言うこともでき、エネルギー効率化関連の設備納入機会もありそうです。空港案件は今後も中東、東欧、アジア全域でかなりの数が見込めます。

インドについては別な視点からもう一回書きます。