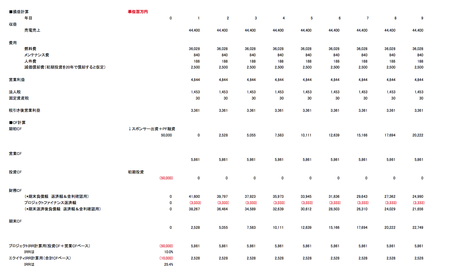

コンバインドサイクル発電は事業として成立しやすいか?川崎天然ガス発電所の採算性をエクセルで試算してみた

先日、東京都が100万kW級の天然ガス発電所を作ることが発表されました。プロジェクトを率いる猪瀬直樹副知事がお手本となる川崎天然ガス発電所を視察した時の記事に、非常に興味深い数字がたくさん挙げられています。これらから、ガスタービン・コンバインドサイクル発電の効率と採算性がかなり高そうであることが窺えます。

■結果として売電価格、ガス調達価格、発電効率の3つが採算を大きく左右する

例えば以下のような数字が挙がっています。

・川崎天然ガス発電所のガスタービン・コンバインドサイクル発電機の発電効率は58%(一般的な火力の1.4倍)。

・初期投資500億円。

・年間37億kWhの発電量を従業員25人で運用。

・発電容量は2基で84万kW(標準的な原発1基分に少し欠ける程度)

・敷地は6ha。

こうした数字を使えば、エクセルで川崎天然ガス発電所の収支シミュレーションができるのではないかと思い、先日やってみました。20年間操業するという前提です。

結論から言うと、託送料金を勘案した正味の売電価格を1kW当たり12円で設定でき、燃料用天然ガスが1m3当たり65円(これも大口需要家の相場だと推定)で調達できるなら、かなり採算のいい発電事業として成立します。(託送料は特別高圧で2.5円程度。高圧で4.5円程度。)

インフラプロジェクトの採算性を総合的に判断するのによく使われる指標であるプロジェクトIRRは10%。事業にゴーサインを出すには8%が基準となりますから、比較的よい数字です。初期投資額の2割を出資者が、8割をプロジェクトファイナンスで調達したとすると、出資者側の採算性を見る数字であるエクイティIRRは25%強。かなり好採算の事業だと言えるでしょう。

しかしこの好採算も仮に売電価格が1円下がると、プロジェクトIRRが2.7%、エクイティIRRはほとんどゼロになってしまいます。また、ガス調達価格が5円上がると、前者4.7%、後者6.4%と、かなり渋いプロジェクトになってしまいます。

従って、事業者が売電価格をある水準以上で売る力があり、ガス調達価格を一定水準以下で長期にわたって抑えることができるなら、好採算の事業として維持存続できると言うことができます。

100万kW級の火力発電所ですから、売電量も多く、ガスも多く消費します。単価のわずかの違いが収益に大きく響きます。

その他、採算性に大きな影響を及ぼすのが発電効率です。

川崎天然ガス発電所の発電効率は58%だと伝えられています。

今回の試算ではこの値を57%で設定していますが、仮に55%まで落ちることがあると採算が芳しくなくなります。

今後ガスタービン・コンバインドサイクル発電の技術が向上して、発電効率が60%を超えるようになってくると、採算性は著しくよくなるとも言えます。

全体としては、売電価格、ガス調達価格、発電効率の3つを一定の水準で維持できれば、非常に収益性の高いビジネスとして成り立つものの、それができないと事業としてはうまみのないものになる可能性があると言うことができます。

ご参考までに作成したエクセルのモデルを以下にリンクします。

興味のある方はいろいろいじって確かめてみて下さい。

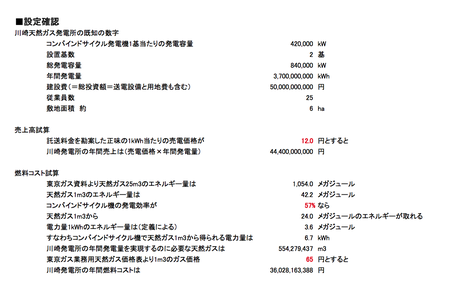

■今回の試算で使った数字について

今回エクセルで試算した際の数字について、主なものをメモしておきます。

・川崎天然ガス発電所の既知の数字は、上掲記事や同発電所のウェブサイトより、以下の表に掲げる通り。

・建設費はざっくりと500億円とされており、これには建設費、設備費、用地取得費がすべて含まれると想定。

・燃料コストの試算については、川崎発電所の年間発電量を実現するために必要な天然ガス量を推計し、大口ガス需要家の相場と思われるガス価格を単価とした。

・発電量を実現する天然ガス量の推計にはいったんすべての単位をジュールに直して(電力量kWhもジュール換算可)、明らかになっている発電効率を使った。

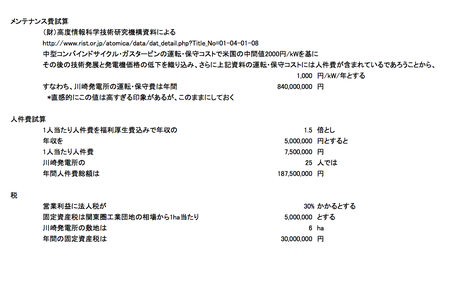

・保守・メンテナンス費の試算は、高度情報科学技術研究機構のやや古い資料の数字を元に、種々勘案して現実的と思われる数字を設定(以下の表参照)。

・固定資産税の推計には、入手可能な茨城県阿見町の工業団地の数字を元に種々勘案したha当たり単価を使用。

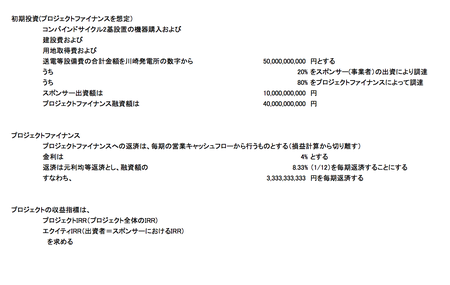

・初期投資500億円の資金調達では、プロジェクトファイナンスを利用した際のスポンサー側(出資者側)の採算に興味があったため、あえてプロジェクトファイナンスを使うという設定にした。

・なお、プロジェクトファイナンスのルールにより、返済は損益を計算した後のキャッシュフローから行う形にした。

・100億円はスポンサー出資、400億円をプロジェクトファイナンス、金利は4%、元利均等返済とし、融資額の8%強を毎期返済すると設定。

・プロジェクトファイナンスの前提となる特別目的会社設立費用、および法務諸費は便宜的に無視している。一般には調達資金の最低でも1%は法務コストとして必要。

■六本木ヒルズ式の地域限定供給なら成立しやすいか

厳密を期すためには、今後ありそうな天然ガス価格の上昇を織り込まないといけません。IEAなどの予測値が使えると思います。一方、天然ガス価格が上がると、それからしばらくして電気の市場価格も上がるであろうことから(電力料金の燃費連動制度により)、売電単価を上げられる可能性があり、必ずしもガス価格増分がそのまま収益を圧迫するというわけではないと思います。とは言うものの、天然ガス価格増分をそのまま売電価格に反映させることは難しいでしょうから、ある程度は収益圧迫が避けられないと考えるべきです。

日本近海のメタンハイドレートが開発されて、日本の天然ガス需給が抜本的に変化するようなことがあれば別ですが。

川崎天然ガス発電所は、営業主体がJX日鉱日石エネルギー(出資比率51%)と東京ガス(同49%)であり、燃料の天然ガスの調達では圧倒的な優位にあることから、採算性の維持が比較的たやすいのではないかと思われます。

一方、それ以外の産業からガスタービン・コンバインドサイクル発電機で特定規模電気事業(PPS)や卸供給事業(IPP)に参入する場合には、大口産業需要家のガス消費量をはるかに上回るガスを消費することから、大手都市ガス会社の基幹ガス配管網の地の利が得られる場所を発電サイトとすることは当然として、超長期にわたってガス調達価格を安定させるための値決めスキームの工夫が不可欠だと思います。

個人的には、ガス調達を”内輪”のこととしてできる石油会社、ガス会社、商社以外からの参入は、将来のガス価格上昇の可能性を考慮すると、やや厳しいのではないかと思います。

六本木ヒルズのオフィスビルや住居棟に電気と熱を供給して成功している六本木エネルギーサービス(株)のような、制度名称で言えば特定電気事業(特定の地域における需要に対して電気を供給する事業=小売)として、中小型のガスタービンコンバインドサイクル発電を使うケースでは、最終顧客への売電価格をかなり高めで設定でき(小口の小売なので)、かつ託送料金が不要になることから、採算維持は比較的たやすいと思われます。スマートコミュニティ的な事業モデルへの組み入れが期待できるでしょう。