買うならどちら? 6兆円ブランドと1千億円ユニコーン:P&G/ジレット vs. ユニリーバ/ダラーシェイブクラブ

大企業が買収する相手としてスタートアップがお買い得だという例がある。P&G(Procter & Gamble)は570億ドル(約6兆円)でジレット(Gillette)を買収し、ユニリーバ(Unilever)は10億ドル(1千億円超)でダラーシェイブクラブ(Dollar Shave Club)を買収した。世界市場を相手に他の製品ブランドを含むジレットと、米国での髭剃りサブスクリプションのダラーシェイブクラブを、そのまま比較できないが、どちらを真似したいかと問われてP&G/ジレットと答える経営者は皆無だろう。

DXの視点で、米国髭剃り市場でのユニコーンとなったダラーシェイブクラブが起こしたイノベーションについてForbes Japanに書いた(筆者による記事:バズで市場を塗り替えた 髭剃りスタートアップの意外な勝ち筋)。ひとりのユーザーが起こしたスタートアップが、顧客の不満を解決する新たなビジネスモデルで、巨人ジレットが寡占している市場を切り崩し、あっと言う間に数百万人の顧客を獲得した面白いストーリーだ。が、ここでは、短いコラムでは書ききれなかった、大企業による企業買収の視点で、書いてみます。

2005年にP&Gは570億ドル(約6兆円)でジレットを買収した。当時のジレットはどんな会社だったのか?

2004年、売上高103億ドル、当期利益23億ドル、200カ国以上で販売し、従業員約3万人。以下のように、髭剃り以外のブランドも擁していた:

- Razors and Blades (Atra, Trac II, Good news, Sensor, Mach 3),

- Shaving foams and deodorants (Foamy, Satin care, Gillette series),

- Electric shavers (Braun syncho & flex, Silk epil),

- Toothbrushes (Oral-B, Advantage),

- Electric toothbrushes (Braun Oral-B),

- Personal care products (Right guard, Series soft & Dri, Dri idea),

- Batteries (Duracell)

髭剃り(Atra, Trac II, Good news, Sensor and Mach3)は、同社の37%の売上と62%の利益を生み、特に米国市場では79%のシェアを誇っていた。したがって、買収時の企業価値の大半は髭剃り事業からだと推察される。

P&Gはパーソナルケア(特に男性向け)を獲得・拡大し、またスケールメリットを得ることになった。(参考論文 MAJOR MERGER & ACQUISITIONS: PROCTER & GAMBLE ?GILLETTE DEAL. DID IT ACHIEVE ITS GOAL? )

当時は、巨大な買収だと注目を浴びたが、意味のある買収だとも言われたそうだ。

しかし、いま見るとどうだろう?

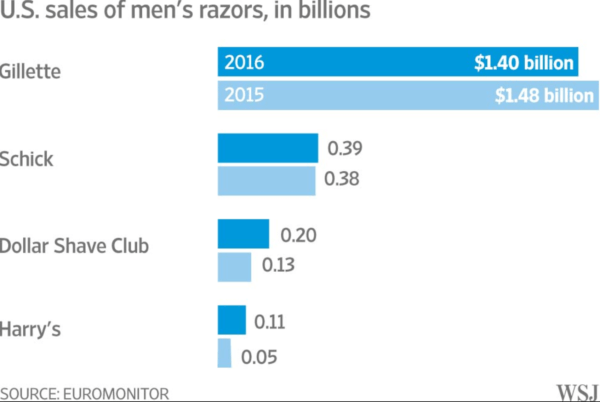

2016年、ユニリーバがダラーシェイブクラブを10億ドルで買収した。グラフのように、米国の22億ドル髭剃り市場において、ジレットは急速に売上を落とした。2009年に71%だった市場シェアは、2017年には65%に下がった。低価格のサブスクリプション で参入したスタートアップ、ダラーシェイブクラブと、その2年後に創業し同様なやり方で攻め入ったハリーズ(Harry's)が急成長し、ジレットは食われた格好だ(ハーバードビジネススクール学生による参考記事 An Old Dog Learning New Tricks? How P&G Gillette is using 3D printing to mass-customize its razors )。ちなみに、2016年の数量ベースの市場シェアでダラーシェイブクラブは16%に上る。

もちろん、収益性の高いジレットの事業は、低価格で利益率より成長を狙うダラーシェイブクラブより、キャッシュフローで大きく上回る。しかし、いまや下り坂のマイナス成長事業だ。

ダラーシェイブクラブは、髭剃りの製品自体は他社メーカーから仕入れるが、ジレット顧客の不満を解消して会員をどんどん増やし、サブスクリプションで顧客のLTV(生涯価値)を最大化するモデルだ。初めて利用した顧客の69%が一カ月以内にまた購買し、24カ月後に三分の一の顧客が利用を続けている(参考 The Secret behind Dollar Shave Club's Billion Dollar Success in One Graph )。

ジレットは、研究開発に多額の投資を続け、知財も豊富なメーカーであり、高い価格を実現してきた。特に米国では市場シェアで一位のトップ・ブランドだ。

もちろん、これから先もうまくいくか分からない面はあるが、業界と既存プレーヤーをdisrupt=破壊的革新するビジネスモデルで顧客の支持を急速に集めて成長するダラーシェイブクラブは、EBITDAやキャッシュフローで評価するよりも、成長性・将来性を見るとよい。ジレットと大きく異なるため、そのまま並列には比べられないが、長期的な視点では戦略的な意味が大きいと考えられる。昨年ベースで同社は世界に400万以上の顧客と600人以上の従業員に成長している。男性ケアの拡大を目論むユニリーバにとって、お買い得だったのではなかろうか。

ちなみに、P&Gのジレット買収について、2000年にAdAgeは「WHY P&G'S $57 BILLION BET ON GILLETTE HASN'T PAID OFF BIG -- YET」つまり、6兆円というこの買収の価格に見合うものが得られていない、という記事を掲載した。

その時はまだ、ダラーシェイブクラブは生まれていなかったので、現時点では、さらに価値が毀損されている。

2019年に、P&Gはジレットの髭剃り事業について、52.4億ドルの損失と、80億ドルの(税引後)チャージを計上した。その理由の一つは、髭剃り人口の減少をうたっている(参考 A growing love of beards forced P&G's Gillette to shave off $8 billion )。これは想像だが、長きに渡り顧客に高い製品を買わせて、しかし不満を持つ顧客が多数という実態は、ダラーシェイブクラブのような求めやすい代替にスイッチする消費者を生んだと同時に、もう髭剃りなんて要らないという層も生んだのではなかろうか。

このように、未来を創るスタートアップを買収する方が、戦略的によい選択となることがある。激変の時代には、従来型の戦略で成熟した事業を買うよりも、変革者を選んだ方がよいと言えよう(もちろん、選球眼は必要だが)。だから、IT業界などでなく髭剃りの様な古い業界でも、オープンイノベーションの文脈が大切なのである。

なお、ダラーシェイブクラブを追いかけた格好のハリーズだが、Schickを持つEdgewell Personal Careが13.7億ドルで買収を検討したが、2020年2月に破談が発表された(当局=FTCが反対したためと報じられている)。